Po delší odmlce opět zdravím všechny své čtenáře. Už to bývá takovým pravidlem, že se vždy v období letních měsíců odmlčím. Letos to bylo způsobené především tím, že jsem se musel víc než obvykle věnovat svému byznysu a blogování tak šlo automaticky stranou. Nicméně vzhledem k tomu, že jsem v první polovině roku udělal několik změn ve svém investičním portfoliu a někoho by to možná mohlo zajímat, budu se v dnešním článku věnovat právě tomuto tématu.

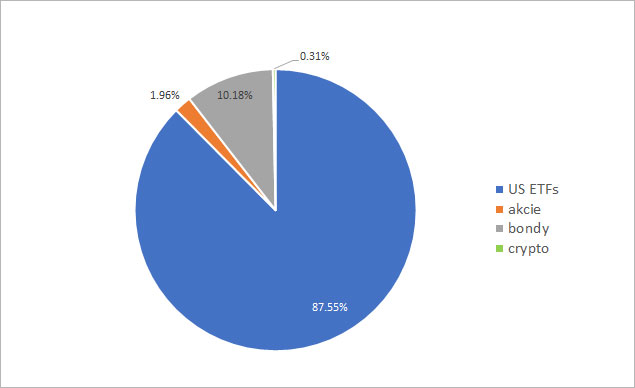

Portfolio dle třídy aktiv

Změny oproti poslední aktualizaci:

- S klidným svědomím můžu říct, že ve skladbě portfolia dle jednotlivých tříd aktiv nedošlo k žádným výrazným změnám. Stále držím cca 90 % v amerických ETF / akciích a 10 % v 10yr US vládních bondech. Celou nominální dluhopisovou pozici držím na páku přes futures, abych mohl využít veškerou svou cash ke 100% zainvestovanosti na akciovém trhu. Tím, že jsou obě třídy aktiv obvykle nekorelované, nemám problémy s podstupovaným rizikem. Něco úplně jiného by bylo pákovat se do akciové složky, což dělám velmi zřídka. Důvody, proč se mně dluhopisy zdají stále atraktivní, jsem popisoval ve svém dřívějším článku.

- Krypto (BTC a ETH) tvoří stále velmi zanedbatelnou část mého portfolia. Prozatím nemám v plánu podíl jakkoliv navyšovat nebo měnit. Důvody jsem popisoval zde.

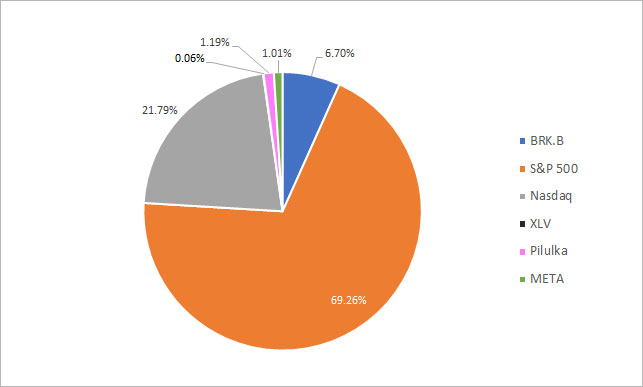

Akciová část portfolia po jednotlivých titulech

Změny oproti poslední aktualizaci:

- Historicky jsem měl akciovou část portfolia sestavenou tak, že zhruba 40 % bylo v defenzivních titulech, konkrétně v ETF na zdravotnický sektor (XLV) a low-volatility ETF (SPMV.L) a zbytek v S&P 500. Jenže jsem po covidovém obodbí 2020 a inflační zaručené recesi 2022 přišel na to, že mně volatilita a riziko vůbec nevadí. A protože nemám v trzích alfu, tak jedna z možností, jak si zlepšit výkonnost portfolia, je přes zvýšení bety. Takže jsem odprodal obě defenzivní pozice a namísto nich nakoupil S&P 500 a Nasdaq 100 tak, aby byly výsledné podíly zhruba 70 % S&P, 20% Nasdaq a 10 % zbytek. Proč zrovna takto? Protože mně to tak vyhovuje a cítím se s tím dobře.

- Nákup Nasdaqu v mém případě nikterak nesouvisel s hypem kolem umělé inteligence (AI). Již delší dobu jsem chtěl mít větší expozici na technologický sektor, kterému do jisté míry rozumím a stále v něm vidím obrovský potenciál do budoucna. V kombinaci s extrémní vyklesaností Nasdaqu, kterého se začátkem roku nikdo nechtěl dotknout ani hráběmi, šlo o ideálního kandidáta k zařazení do portfolia. A protože jsem měl na původních pozicích výrazný nerealizovaný zisk, musel jsem si počkat na splnění časového testu, což vyšlo na leden – únor 2023.

- S takto nastaveným portfoliem jsem aktuálně spokojený a pravděpodobně do něj nebudu delší dobu zasahovat. Pokud bude podíl v Nasdaqu růst rychleji než v S&P, což předpokládám, nebudu jej ani rebalancovat.

- Od provedení úprav portfolia je YTD srovnání následující:

- původní pozice: XLV +2,19 %, SPMV +6,7 %,

- nové pozice: Nasdaq +26,11 %, S&P 500 +15,14 %

- Nemůžu říct, že bych byl s novou výkonností nespokojený. 🙂

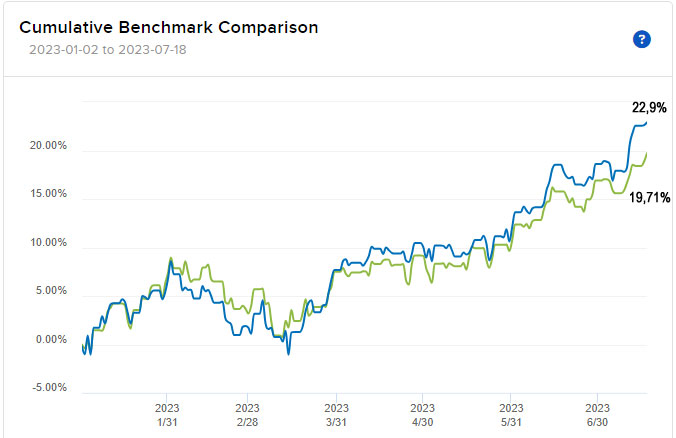

YTD výkonnost

Srovnání v korunovém vyjádření

Celkovou výkonnost svého portfolia si nechávám od brokera přepočítávat do korun. Dělám to tímto stylem konzistentně od začátku psaní blogu. Je to z toho důvodu, že žiji v České republice, kde spotřebovávám většinu peněz a tak mě nezajímá, o kolik jsem daný rok zhodnotil svoje portfolio v dolarovém vyjádření, ale naopak mě zajímá, o kolik se změnila jeho hodnota při přepočtu do CZK.

Jenže… nikdy jsem si neuvědomil, že zatímco broker celé portfolio bezchybně přepočítá do korun nebo jiné měny, tak při srovnání s benchmarkem (v mém případě SPXTR) ke stejnému přepočtu u konkrétního titulu nedojde a zhodnocení je tak chybně počítáno v denominované měně (USD). Proč to tady řeším? Protože od začátku roku dolar poměrně výrazně oslabuje a offsetuje zhodnocení z finančních trhů. Proto jsem na screenshotu níže manuálně upravil YTD výkonnost u SPXTR do korunového vyjádření, abych správně porovnával jabka s jabkami. 🍎

Oslabování dolaru je jeden z důvodů, proč se rád měnově hedguji. V současné chvíli mám investiční portfolio složené z 60 % USD a 40 % CZK. Jinými slovy se proti oslabování dolaru zajišťuji ze 40 %, což mě v současné chvíli u IB stojí 0,47 % p.a., ale benefit z toho plynoucí je solidní outperformance vůči portfoliu exponovaného pouze v USD.

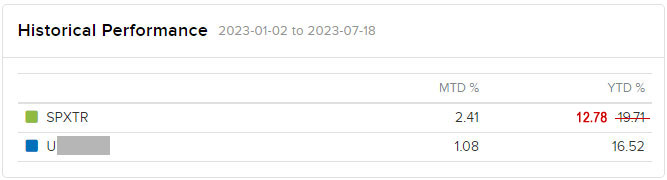

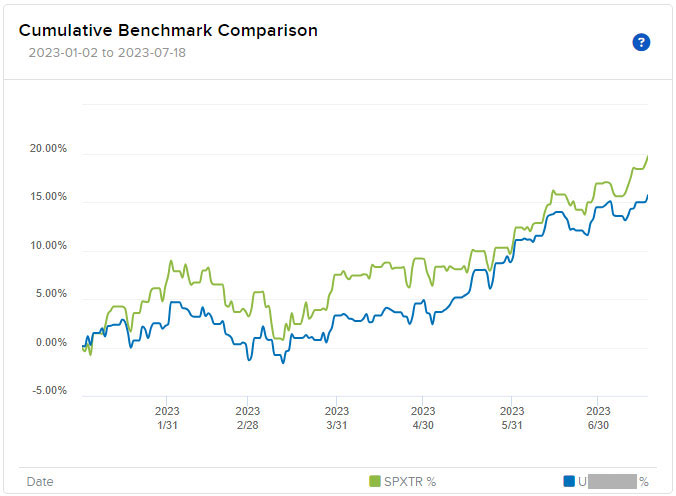

Níže ještě vizuální srovnání equity s indexem SPXTR, který je opět chybně počítaný v dolarovém vyjádření, nikoliv v CZK.

Srovnání v dolarovém vyjádření

Poslední graf prezentuje srovnání portfolia s benchmarkem (opět SPXTR), avšak oba v dolarovém vyjádření. Ten sem dávám hlavně pro kluky a holky z FinTwitteru, aby se, pokud budou mít neutuchající potřebu, mohli porovnávat s nudným buy&hold investorem. 😉 Portfolio +22,9 % vs 19,71 % SPXTR. 😎

Závěr

Před několika lety jsem si vybral cestu a životní styl dlouhodobého buy&hold indexového investora. Trhům se defacto nevěnuji, úpravy dělám obvykle minimální, brokerské poplatky neplatím skoro žádné a přesto dosahuji velmi zajímavého zhodnocení v delším období, což zde v nepravidelných časových úsecích zveřejňuji.

Tento rok si prozatím nemůžu vynachválit. Díky drobným změnám v portfoliu v kombinaci s (ne)pravidelným investování ušetřených peněz se neustále proplétám touto klikatou, avšak rozmanitou a zajímavou cestou. A držím se hesla: cesta je cíl!

Ať se daří!