Od posledního updatu mého portfolia zde na blogu uběhlo pár měsíců, a tak jsem si říkal, že bych mohl zase ukázat, jak si na finančních trzích vedu z pohledu čísel. Navíc mně to přijde hezky symbolické, zveřejnit stav a YTD výkonnost svého obchodního účtu v den prezidentských voleb v USA.

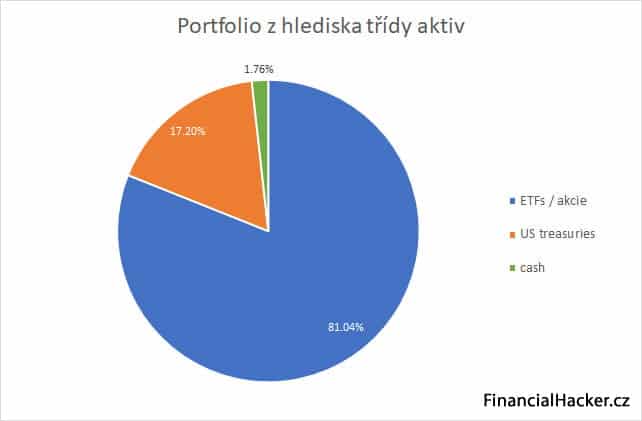

Vzhledem k tomu, že jsem defacto 100% zainvestovaný, budou následující změny opět spíše kosmetické, ale některé vás možná překvapí…

Změny oproti poslední aktualizaci:

- Ubylo hotovosti – v posledním updatu jsem předesílal, že hodlám všechny volné peníze na účtu postupem času proinvestovat. To se mně částečně podařilo díky novým nákupům aktiv. Nicméně volná hotovost je na mém účtu značně závislá na kurzu USD/CZK (asset nakupuji za dolary, ale na obchodním účtu mám část peněz v CZK a část v USD), takže zhruba polovinu “užral” posilující dolar. Je to škoda, číhal jsem na větší směnu CZK -> USD na lehce nižších hodnotách, než byly low v srpnu tohoto roku.

- Nepatrně se zvýšil podíl akciové složky – mám pár nových přírůstků do portfolia…

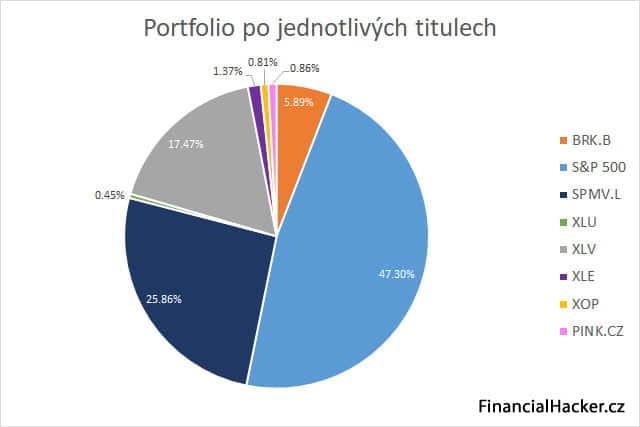

Skladba portfolia po jednotlivých titulech

Koláčový graf níže znázorňuje složení portfolia podle jednotlivých titulů, tedy tu část, která obsahuje pouze ETFka a akcie (81,04 %).

Změny oproti poslední aktualizaci:

1) Poprvé v životě jsem se účastnil IPO

Minulý týden vstoupila společnost Pilulka.cz na pražskou burzu Start. O této události jsem věděl několik měsíců dopředu, takže jsem měl čas si vše projít a zanalyzovat, jestli je tam potenciál nebo ne. Samotná valuace společnosti se mně nezdála nijak extra zajímavá, ale hrozně se mně líbí spojení ecommerce a farmy, a taky to, že je to zatím malinká firma (na rozdíl od firem, do kterých standardně investuji), která má poměrně slušný potenciál růstu.

K valuaci společnosti: v případě úpisu na horní hraně cenového pásma (424 Kč za akcii) vycházelo ohodnocení celé firmy kolem jedné miliardy CZK. V kontextu koronakrize mně to přišlo jako férové ocenění. Každopádně jsem měl tušení, že díky mrtvému českému burzovnímu trhu bude o tohle IPO obrovský zájem z řad retailových investorů, díky čemuž dojde k přeúpisu emise a neuspokojená poptávka bude dál tlačit cenu nahoru. Nechci se chlubit, ale odhadl jsem to na jedničku s hvězdičkou. Od nákupu akcií po včerejšek (šest obchodních dní) zatím krásných +27 %. Pilulka si u mě v portfoliu získala necelé jedno procento.

Doplnění (18:30): Úplně jsem zapomněl zmínit jednu důležitou skutečnost. Jakmile se v ČR otevřou stavidla a léky na předpis se začnou prodávat online, otevírá se připraveným úplně nový trh. A to se 100% stane, jenom to chce čas.

2) Nově přibylo ETFko s tickerem XLU

Jde o defenzivní sektor utilit, v českém kontextu se jedná o společnosti typu ČEZ. Tyto firmy jsou typické cash cows vyplácející o něco vyšší dividendy než průměr v S&P 500. Tohle řadím mezi oportunistickou sázku na přehlížené odvětví, všichni posledních několik měsíců pasou pouze po technologických firmách. Nákupy po částech jsem prováděl v průběhu září s průměrnou cenou 58,49. Za tu dobu růst o necelých +9 %.

3) Dodatečné nákupy Berkshire Hathaway

Pořád si nemůžu pomoct, ale ocenění BRK.B mně nenechává v klidu. Opět se podle mě jedná o koronakrizí přehlíženou společnost. Takže když je k tomu příležitost, přikupuji po poklesech (v červenci, září a říjnu za průměrnou cenu cca 204, zhodnocení +-0 %).

4) Ropné společnosti

Tuhle ocelovou kouli si nesu z roku 2019, kdy jsem se nechal nachytat na klasický value trap. Myslím si, že ropným společnostem pomalu zvoní hrana. Naštěstí vyplácejí zajímavé dividendy, které alokuji do zajímavějších příležitostí. Tím pomalu klesá jejich podíl v portfoliu.

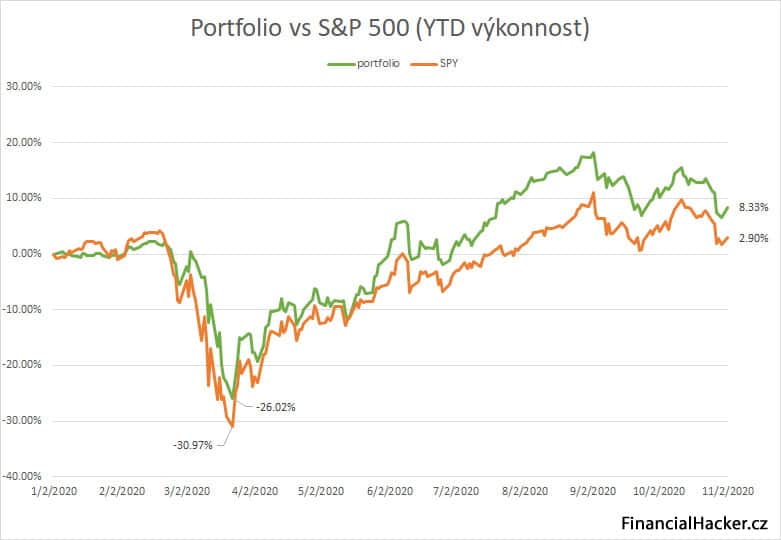

YTD výkonnost

Jako benchmark pro srovnání beru index S&P 500 (zde reprezentovaný ETFkem SPY). Jsem na tom o něco lépe než index, což ale pořád přičítám náhodě než mým investičním dovednostem.

Jedná se čistě o výkonnost obchodního účtu u Interactive Brokers. Nejsou tam zahrnuty nově pořízené akcie Pilulky a ještě jeden menší brokerský účet (cca 25K USD). Výpočet výkonnosti vychází z Net Asset Value (NAV) očištěný o vklady a výběry tak, aby bylo srovnání s indexem co nejvěrnější.

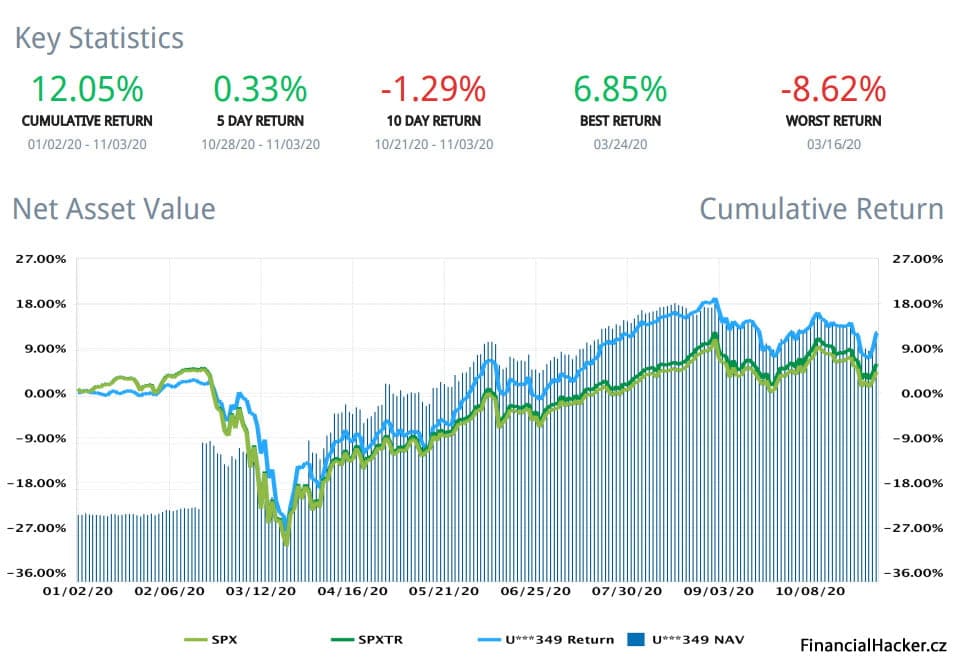

Pro autentičnost sem ještě přidám srovnání s indexem přímo z reportu od brokera, zhodnocení portfolia je počítáno jako Time weighted return (TWR).

To je pro dnešek vše. Jdu se pohodlně usadit a po očku sledovat dění kolem voleb (ponocovat kvůli tomu ale nebudu). Nezapomeňte se připoutat, pravděpodobně to bude nadcházející dny pěkná jízda…