K dnešnímu článku mě inspirovalo včerejší video na Youtube z pořadu ABCD investora (ke zhlédnutí zde), kde host Tomas Michalek, s mnohaletou praxí na finančních trzích a v investičním bankovnictví, zmínil jednu následující věc:

Já si myslím, že klesneme o dalších 50 %…

4.5.2020 – Tomas Michalek, seriál ABCD investora (jaro 2020, 5. díl)

Ehm, na můj vkus teda hodně silné tvrzení (pozn.: věta není nijak vytržená z kontextu). Rozhovor jsem poslouchal ještě asi další dvě minuty a potom mě to přestalo bavit. Pojďme se nejprve podívat na to, jak by trhy vypadaly, pokud by klesly o dalších 50 %…

Pokles indexu S&P 500 o dalších 50 % by znamenal návrat do roku 2012, od únorových high by pokles představoval -41,8 %. To není nic šokujícího, takové propady se v minulosti několikrát staly, ale…

Podobné tvrzení ohledně dalších výprodejů, odrazů od 50% fibo retracementů, pastí na býky (bear traps), dead cat bounces atd. slýchávám v dnešních dnech poměrně často. Bohužel netuším, na základě jakých dat nebo fundamentů si tyhle negativní scénáře pan Michalek a ostatní vyvozují, spíš mně přijde, že je tato skupina ovlivněna buď 1) předpojatostí, 2) aktuálním děním v ekonomikách, nebo 3) obojím.

Předpojatost neboli bias

Na základě vývoje minulých dvou krizí z let 2000 a 2008 obchodníci předpokládají, že ta aktuální bude mít podobný vývoj, tedy výrazné propady a falešné růsty. Následující grafy zachycují průběh celého poklesu obou krizí.

Oba dva medvědí trhy se skládaly jak ze silných výprodejů, tak také z výrazných korekcí, kdy už to vypadalo, že nejhorší je za námi, aby následně přišly další výprodeje. Jenomže podobné přirovnávání aktuální koronavirové krize k tomu, co se dělo v minulosti, je chyba! Vždy je třeba se na věci dívat v širším kontextu!

Aktuální dění v ekonomikách vs akciové trhy

Slyšíme to všude kolem sebe: nezaměstnanost bude obrovská, HDP poklesne o desítky %, spousta podniků zkrachuje, lidé nebudou mít z čeho platit hypotéky a půjčky, celá ekonomika se řítí do pekel… Ano, jeden by si pomyslel, že když se zavřou ekonomiky po celém světě, dojde k totálnímu kolapsu také na akciových trzích. Zarytí medvědi si rvou teď vlasy a nechápou, proč sakra akciové trhy nepadají víc a víc (jak by si přáli), ale naopak výrazně rostou. Jenom za měsíc duben si index S&P 500 připsal 12,7 %. Co se to děje???

Podle mě je zde několik pádných důvodů, proč vývoj na trzích neodpovídá vývoji v reálné ekonomice. Pojďme se na ně podívat.

1. Trhy se dívají dopředu

Akciové trhy jsou tzv. forward looking neboli dívají se na okolnosti, které by mohly nastat v budoucnu a na základě toho je obchodníci oceňují. Neobchodují se podle aktuální situace, protože události, které se staly nebo se určitě stanou, jsou už v cenách dávno započítané (trhy jsou částečně efektivní, tak proto). Extrémní panika v únoru a březnu byla jasným důkazem, že obchodníci započítávali do tržních cen nejhorší možné scénáře dalšího vývoje (index VIX dosáhl podobných hodnot jako v roce 2008 při velké finanční krizi, když se hroutil celý bankovní systém!).

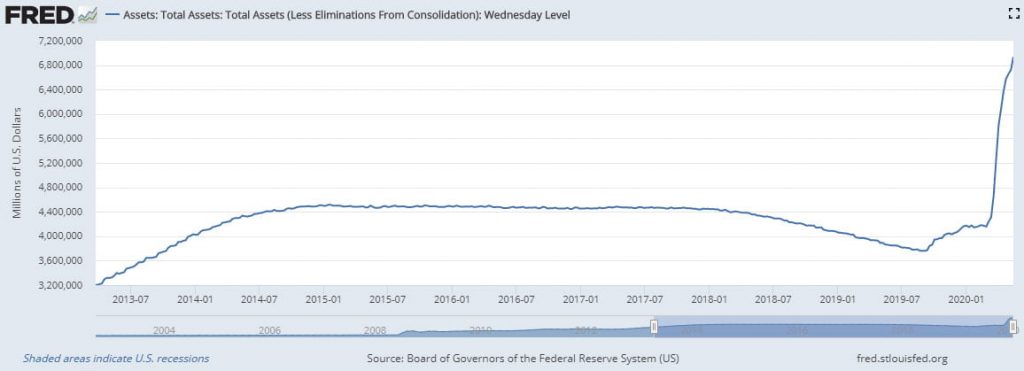

2. FED, FED a zase FED

Na rozdíl od krize v roce 2008 je FED extrémně rychlý v podpůrných krocích, které realizuje. Tehdy zákonodárcům trvalo několik měsíců, než se dohodli na finanční pomoci bankám, čímž docházelo k dalším výprodejům a panice. Dnes FED jedná v horizontu minut (obrazně řečeno) a pumpuje do ekonomiky de facto neomezené množství peněz za jediným účelem – stabilizace finančního systému. Nejen, že nakupuje americké vládní dluhopisy, ale přidal ještě korporátní bondy s investičním, a dokonce i neinvestičním (junk), stupněm! Na tohle samozřejmě akciové trhy reagují pozitivně a je to asi to nejzásadnější, co drží akciové trhy od dalších výprodejů.

3. Fiskální stimulace vlád

O tomto již bylo napsáno hodně. Oproti ČR je podpora vlády v USA na úplně jiném levelu. Jde o obrovské záchranné balíky peněz, které mají pomoci jednak firmám nezbankrotovat, ale také běžným občanům přečkat problémy se splácením hypoték nebo nezaměstnaností. Více ohledně CARES Act se můžete dočíst na Wikipedii.

4. Technologické firmy táhnou

Pokud se podíváme na složení indexu S&P 500 tak zjistíme, že přes 30 % z celkového podílu připadá na technologické firmy. A jako by tomu čert nechtěl, velké většině těchto společností se v době koronavirové paradoxně velmi daří, některým extrémně – Amazon, Netflix, Facebook… Co je ale potřeba zmínit je skutečnost, že tyto obrovské techy mají oproti roku 2008 mnohem větší globální přesah. Jsou to sice americké společnosti, ale fungující po celém světě.

Dobře, ale jaká je pointa? Vzhledem ke složení indexu S&P 500 přemýšlím, k čemu dalšímu by v rámci korona krize muselo dojít, aby začaly výrazně klesat i tito technologičtí giganti (kterým se v krizi daří) a podpořili tak další poklesy. Závěr ať si udělá každý sám…

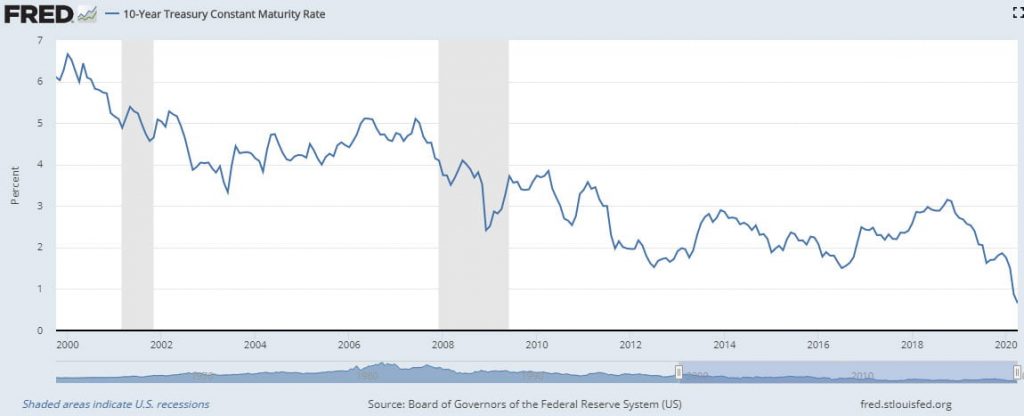

5. Nízké úrokové sazby dluhopisů

V roce 2000 se úrokové sazby 10letých vládních dluhopisů USA pohybovaly nad 6 %, v roce 2008 to bylo už “jenom” kolem 4 %, dnes 5.5.2020 je to pouhých 0,69 %. Investoři nemají žádný důvod půjčovat peníze státu za tak nízké sazby (snad kromě vlastnění bondů v rámci portfolia kvůli nízké korelaci s akciovými trhy). Raději využijí aktuálních výprodejů a nakoupí rizikovější aktiva, neboť akcie z dlouhodobého hlediska určitě zhodnotí investované prostředky lépe než státní dluhopisy. Dle kroků centrálních bank je pravděpodobné, že situace s nízkými (nulovými) úrokovými sazbami s námi bude ještě hodně dlouho.

6. Korona krize jako živelná pohroma

Poslední bod, který mě napadá. Já se na aktuální koronavirovou krizi dívám jako na živelnou pohromu, například výbuch sopky. Když k výbuchu dojde, je celé široké okolí okamžitě zasaženo a zdecimováno jejími následky. Může ještě přijít druhá nebo třetí vlna menších výbuchů, ale časem se situace uklidní. Stejně tak onemocnění COVID-19, momentálně páchá po celém světě obrovské škody, ale jednou pandemie skončí, tak jako pokaždé v minulosti. Investoři tuto časově omezenou skutečnost berou v potaz.

Závěr

Když si sečtu všechny výše uvedené body, zejména obrovskou podporu FEDu, časovou omezenost pandemie nebo globální přesah technologických společností, kterým koronavirová situace pomáhá, nějak mně ten zmíněný pokles o dalších 50 % nedává smysl. Dokonce si ani nemyslím, že dojde na indexech k proražení nejnižších low z března. Uvidíme ale časem, třeba se úplně pletu…

Jsem jediný optimista nebo je nás tady takových víc? Budu rád, když se o svůj názor podělíte v diskusi.