Zatímco k napsání prvního dílu tohoto miniseriálu mě inspiroval Jack Dorsey svým tweetem o blížící se hyperinflaci, u dnešního článku mou zvědavost a kreativní myšlení nastartoval známý perma-bear Michal Stupavský z Consequ (nic ve zlém, Michale). Na svém twitterovém účtu delší dobu upozorňuje na problémy se zpomalujícím se hospodářským růstem a vyšší inflací, což jsou dvě nezbytné ingredience pro namíchání koktejlu zvaného stagflace. Samozřejmě není sám, zejména v posledních týdnech se s články poukazující na možnou stagflaci doslova roztrhl pytel. Dnes se budu tomuto fenoménu věnovat jak z hlediska základních informací, tak z hlediska srovnání s minulostí a vlastního pohledu na danou problematiku.

Co je stagflace

Jak bývá mým zvykem, definici stagflace si vypůjčím ze stránek Investopedie:

Stagflace je charakterizována 1) pomalým hospodářským růstem a relativně 2) vysokou nezaměstnaností – neboli hospodářskou stagnací, která je zároveň doprovázena 3) růstem cen (tj. inflací). Stagflaci lze alternativně definovat jako období inflace spojené s poklesem hrubého domácího produktu (HDP).

– Investopedia.com

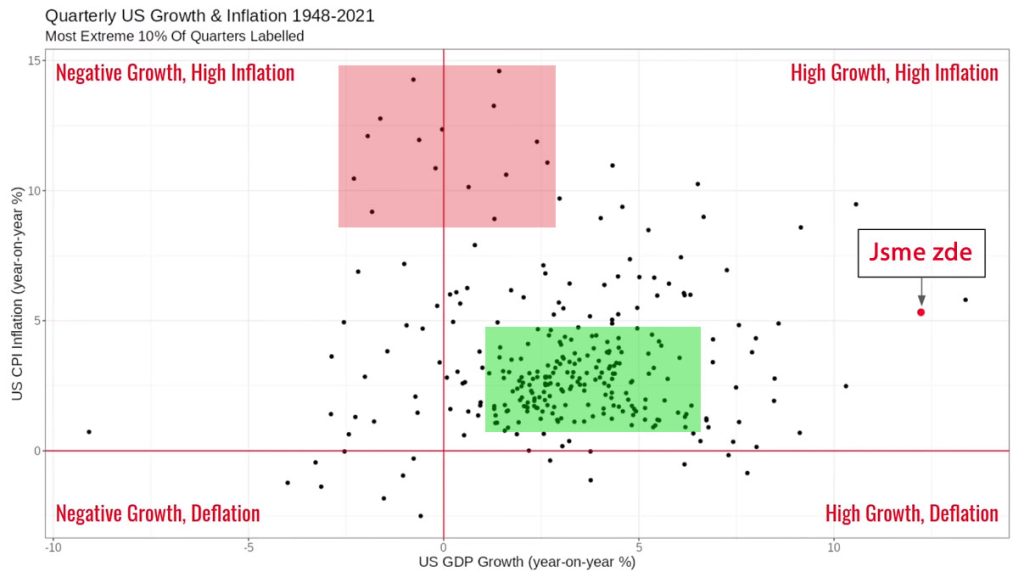

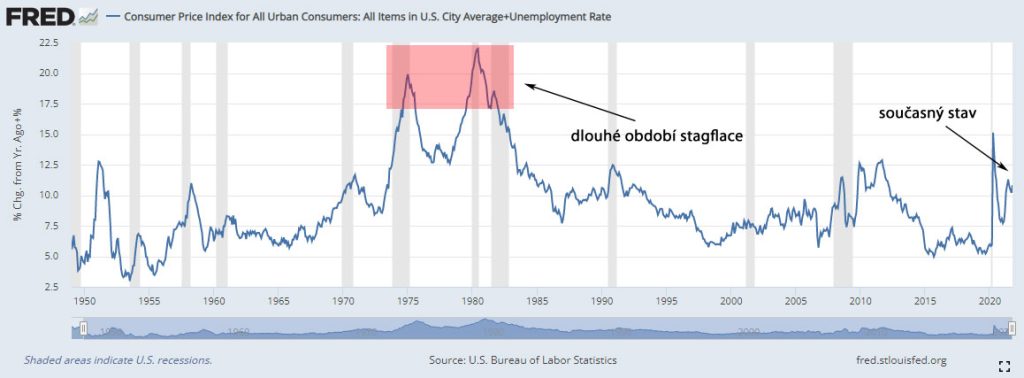

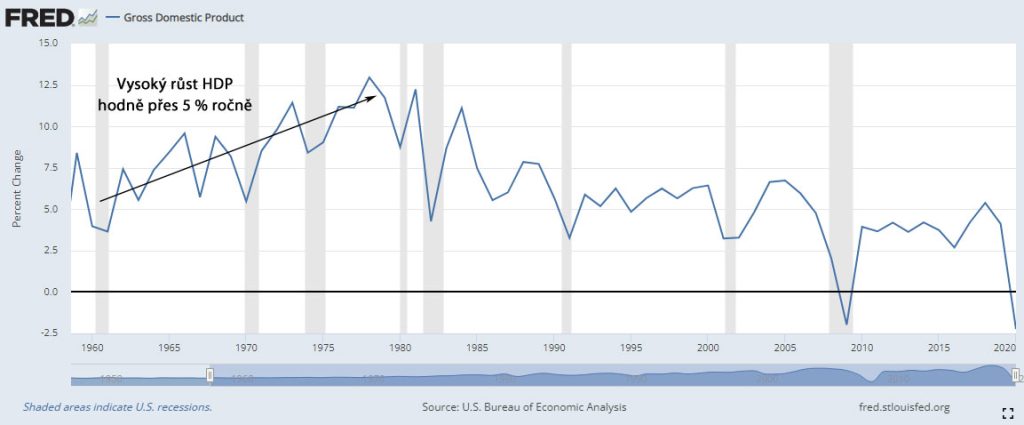

Termín “stagflace” poprvé použil v 60. letech 20. století v době hospodářské krize ve Spojeném království politik Iain Macleod při svém projevu v Dolní sněmovně. Když hovořil o inflaci na jedné straně a stagnaci na straně druhé, nazval ji “stagnační situací”. Později byl tento výraz znovu použit k popisu období recese v 70. letech 20. století, které následovalo po ropné krizi. V roce 1973 se inflace v USA zdvojnásobila a v roce 1974 dosáhla dvouciferných hodnot. Nezaměstnanost dosáhla v květnu 1975 úctyhodných 9 %. Na grafu níže je grafické znázornění inflace a hospodářského růstu v různém období.

Každý bod na grafu odpovídá jednomu kvartálu konkrétního roku a znázorňuje vztah inflace a hospodářského růstu. Zelený obdélník označuje oblast, které se říká “Goldilocks”, což je období rozumného ekonomického růstu doprovázené nízkou inflací. V tomto stavu se ekonomika USA nacházela nejčastěji za posledních 70 let. Červený obdélník naopak označuje roky doprovázené stagflací v letech 1974 – 1981, tedy ty s vysokou mírou inflace a velmi slabým až negativním růstem HDP. V neposlední řadě je na grafu černý obdélník, což je současný stav – extrémní růst doprovázený zvýšenou inflací.

Debaty o tom, kolik z každého z těchto dvou faktorů (inflace + stagnace) je potřeba ke stagflaci, zůstávaly nevyřešeny, dokud se Arthur Okun z Brookings Institution nerozhodl spojit inflaci (CPI) a nezaměstnanost (U3) do jednoho grafu. Okun vytvořil index mizérie, jenž měří míru ekonomické tísně, kterou pociťují běžní lidé v důsledku rizika (nebo skutečné) ztráty zaměstnání v kombinaci s rostoucími životními náklady.

Výše uvedený graf krásně ukazuje, jak jedinečná a “mizerná” byla 70. léta. Kombinace stagflace, tj. 9-10% nezaměstnanosti a 12-15% inflace, musela být velmi nepříjemná a potenciálně znamenala konec poválečné éry růstu a prosperity. Srovnáme-li to se současným stavem americké ekonomiky, nachází se v současnosti na úrovni 10,82, což je polovina toho, co bylo v 70. letech.

Zpátky do minulosti…

Již víme, že v 70. letech minulého století zuřila v USA stagflace, a proto stojí za to porovnat stav hospodářství a politiky tehdy a nyní a zjistit, zda můžeme najít nějaké podobnosti, které by mohly ohrožovat také současnou ekonomickou situaci.

1. Nešťastná vládní rozhodnutí a fiskální politika

Vše začalo v roce 1971, kdy tehdejší prezident Nixon přijal řadu opatření, jejichž cílem bylo vytvořit více pracovních míst, snížit inflaci a ochránit americký dolar. Konkrétně šlo o:

- 90denní zmrazení mezd a cen,

- uvalení 10% cla na dovoz,

- odstranění USA ze zlatého standardu.

Tyto kroky, dnes známé jako “Nixonův šok”, se pravděpodobně nakonec staly hlavním katalyzátorem stagflace 70. let. Nešťastná opatření FEDu v boji s inflací a následně recesí mátla domácnosti a podniky, a nakonec vedla k dalšímu zvýšení inflace. To vše v kontextu už tak silného hospodářského růstu, který byl do značné míry způsobený dlouhodobými masivními vládními výdaji zejména kvůli vleklé válce ve Vietnamu a tzv. “Great society” plánu, jenž měl za cíl snížit míru chudoby, omezit rasovou nespravedlnost, snížit kriminalitu a zlepšit životní prostředí.

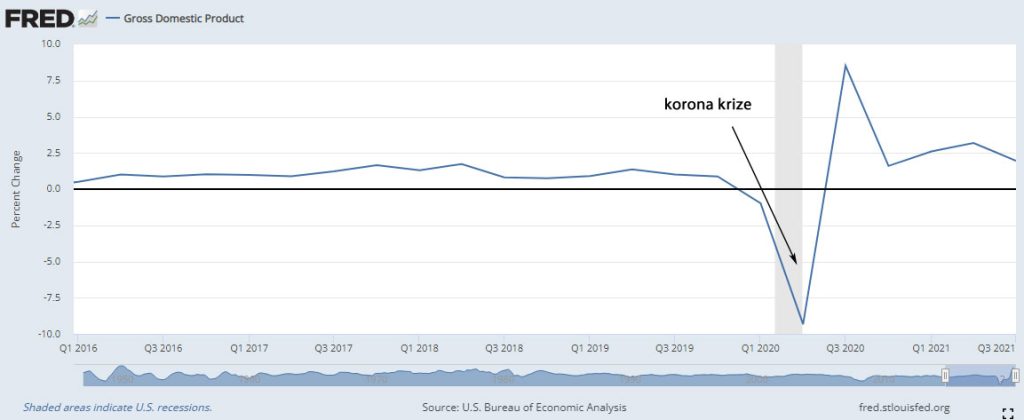

Nabízí se zde určitá podobnost s rokem 2020, kdy rovněž docházelo k opravdu masivním fiskálním stimulům. Jenže jsou tady dva zásadní rozdíly… 1) Tyhle masivní vládní výdaje byly odpovědí na černou labuť s názvem celosvětový lockdown, a naopak zasazené do kontextu extrémního propadu HDP, 2) Prozatím se zdá, že se jednalo o jednorázové stimuly, nikoliv dlouhodobé, jako tomu bylo v šedesátých a sedmdesátých letech v USA.

2. Ropné šoky

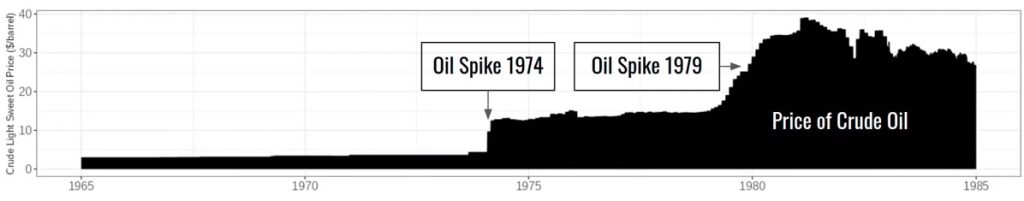

V letech 1974 a 1979 došlo v USA ke dvěma ropným šokům, které měly za následek obrovský nárůst ceny této komodity. Co se v té době stalo? Šlo o negativní nabídkový šok, kdy OPEC ovládl trh s ropou a zavedl embargo, které na konci roku 1973 způsobilo nárůst reálných cen ropy o 150 %. Druhý ropný šok pak přišel v roce 1979 v důsledku íránské krize a reálné ceny ropy vzrostly o dalších zhruba 130 %.

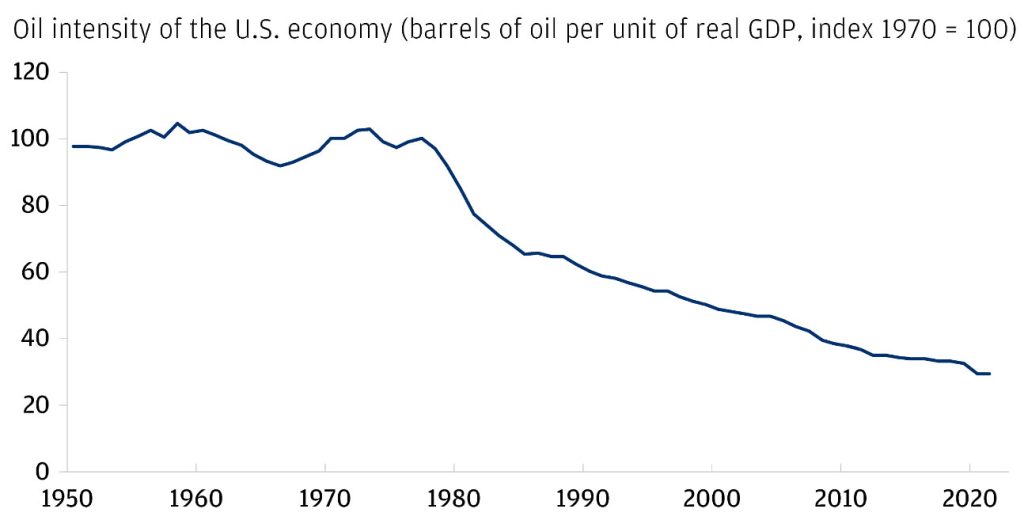

To vše se navíc odehrálo v době, kdy “ropná náročnost” americké ekonomiky – počet barelů ropy spotřebovaných na jednotku reálného HDP – byla extrémně vysoká. Tyhle skutečnosti vytvořily toxický koktejl, který ještě více umocnil inflační prostředí. Tohle vše mělo za následek další růst nezaměstnanosti.

USA se od té doby stala čistým exportérem ropy a není tak závislá na importu z blízkého východu. Kromě toho klesla ropná náročnost ekonomiky o více jak 60 %. Podle mého názoru nejsou dnešní prudké nárůsty inflace důsledkem negativního nabídkového šoku (jako v případě 70. let), ale spíše silnější než očekávané poptávky, která rychle vyčerpala zásoby zpracovatelů jak ropy, tak i ostatních komodit.

Někdo by jistě mohl namítnout, že namísto ropy je dnes celý svět závislý na polovodičích, u kterých jsme byli rovněž svědky nedostatku a výrazného cenového růstu začátkem roku 2021, což se asi nejvíce projevilo v automobilovém průmyslu. To je sice pravda, ale s ropnými šoky v 70. letech má tahle situace pramálo společné. Hlavní příčinou nedostatku byl extrémní nárůst oddálené poptávky z předchozího roku díky pandemii, nikoliv nabídková manipulace ze strany kartelu. S vysokou pravděpodobností se jedná o “transitory” záležitost:

Morgan Stanley: Malaysian fabs back to 100%; auto chip shortage is now in the rear-view mirror. (15.11.2021)

Volkswagen CEO says worst of supply chain issues behind us, seeing light increase in production volumes. (30.11.2021)

3. (Ne)závislý FED

Prezident Nixon usiloval o znovuzvolení v roce 1972 a stejně jako ti, kdo byli v Bílém domě před ním, i on věděl, že voliče nejvíce zajímá, aby ekonomika byla v dobrém (rostoucím) stavu. Jenže zde existoval nepatrný problém. Americká ekonomika sice stále ještě prožívala období poválečného rozmachu, ale objevovaly se známky toho, že možná roste příliš rychle, neboli že se “přehřívá”. A jak již všichni ví, příliš rychlý hospodářský růst často vede k vysoké inflaci. Nabízelo se řešení: jedním ze způsobů, jak inflaci omezit, je zvyšování úrokových sazeb, což však může zpomalit výdaje firem a domácností a omezit zájemce o půjčky a hypotéky. Díky tomu dojde k ochlazení přehřáté ekonomiky, což je však něco, čemu se prezident Nixon v měsících před volbami zoufale snažil vyhnout.

Na scénu přichází ekonom Arthur Burns, kterého si prezident vybral, aby nahradil Williama Martina ve funkci předsedy FEDu. Nixon se netajil svým přesvědčením, že by se Burns měl řídit jeho pokyny, přestože by šéf centrální banky měl být nezávislý na politickém vlivu. Obrázek, jak byl Burns nezávislý, si udělejte sami z jednoho Nixonova prohlášení:

“Respektuji jeho nezávislost,” řekl americký prezident Richard Nixon. “Doufám však, že nezávisle dojde k závěru, že mé názory jsou ty, kterými by se měl řídit.

Na prezidentův příkaz Burns snížil úrokové sazby právě v době, kdy naopak měly být zvýšeny, což vedlo k hospodářskému rozmachu USA před volbami v roce 1972. Tento boom sice pomohl Nixonovi ke znovuzvolení, ale poté se změnil v toxickou kombinaci stagnujícího hospodářského růstu a prudké inflace.

Spojené státy mají dnes nezávislou centrální banku – centrální banku, která rozhoduje v dlouhodobém zájmu ekonomiky bez ohledu na momentální tlaky politiků. Pamatujete na Trumpa, jak vyvíjel tlak na Powella, aby razantněji snižoval sazby a neustále volal po tom, aby byl odvolán z funkce šéfa FEDu? To se nakonec nestalo.

Stagflace jako hrozba v následujícím období?

Na základě zkušeností získaných z minulosti je zřejmé, že stagflace v sedmdesátých letech byla způsobená unikátní souhrou několika faktorů ve stejný čas. Je možné, že se ekonomika dostane do stagflace v následujícím roce, na což upozorňují někteří ekonomové, finanční analytici a reportéři? Pravděpodobně ne.

Z toho co pozoruji, zažívá americká ekonomika v současné době inflační boom – ano, inflace zde je, ale přichází s opravdu silným růstem. V tomto případě platí, že inflace je vlastností, nikoliv chybou rychlého oživení. Je pozoruhodné, že FED přestává používat slovo “transitory” ve spojení s inflací přesně ve chvíli, kdy některé problematické věci začínají opravdu přechodně vypadat, například již zmíněný nedostatek polovodičů nebo rostoucí ceny komodit.

Kromě výše zmíněných srovnáních aktuální situace s minulostí nabízím ještě pár grafů, proč si myslím, že ke stagflaci nedojde.

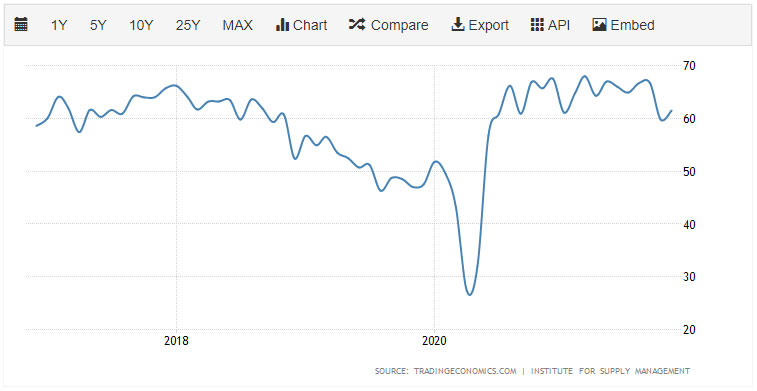

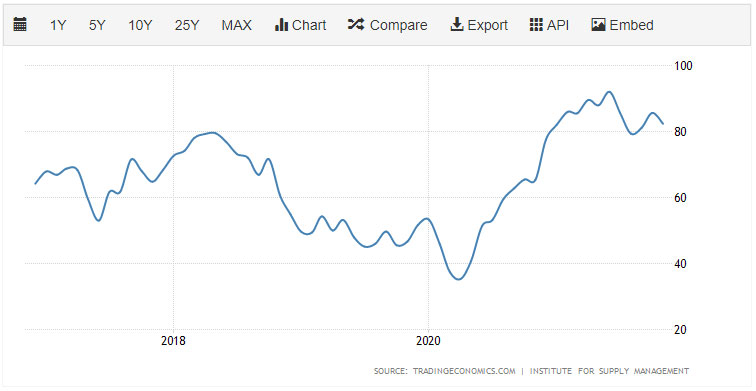

ISM indexy

První graf (ISM new orders) znázorňuje poptávkovou stranu rovnice, tedy to, jak moc zákazníci nakupují. Na druhé nabídkové straně (ISM manufacturing prices) jsou výrobní ceny, což vyjadřuje inflaci. Pokud by se ekonomika nacházela ve stagflaci, musely by být nové zakázky pod svým dlouhodobým průměrem – což by indikovalo, že poptávka zákazníků je slabá – zatímco výrobní ceny jsou nad svým dlouhodobým průměrem – inflace je vysoká. Ale dnes se nacházíme v období inflačního boomu – nové zakázky i ceny jsou silné.

Míra nezaměstnanosti

V období stagflace se míra nezaměstnanosti pohybovala velmi dlouho nad 5 %. V minulém roce vystřelila nezaměstnanost do astronomických výšin, aby se vzápětí vrátila k hodnotě kolem 4 %. Trend je jasný a prozatím to nevypadá na zásadní problémy na trhu práce, jako tomu bylo v sedmdesátých letech.

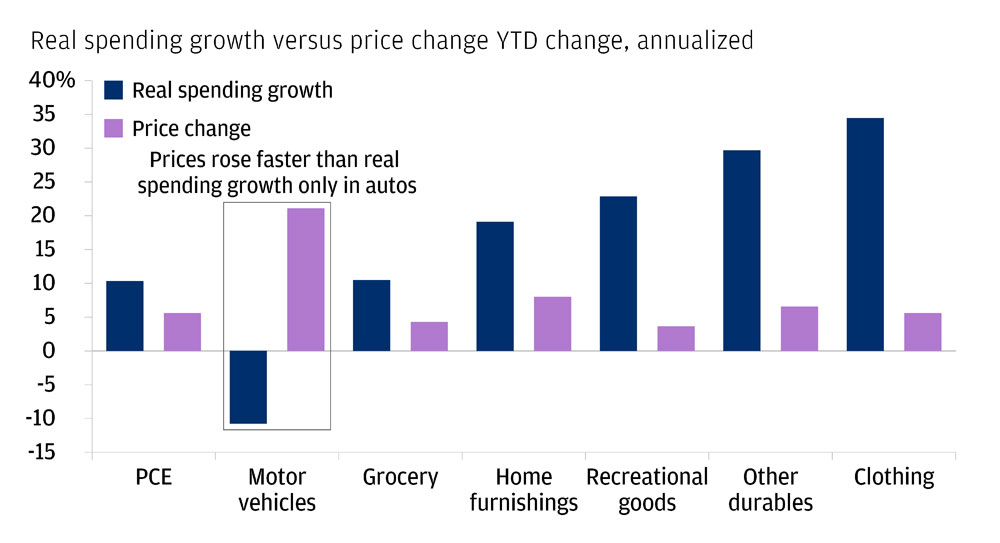

Reálné výdaje vs cenový růst

Ve spotřebitelském koši zboží a služeb v USA byl automobilový sektor jedinou oblastí, kde růst cen od počátku roku převýšil reálné výdaje. U ostatních sektorů to bylo přesně naopak. Ve stagflačním prostředí by situace měla vypadat obráceně.

Závěr

Obavy z toho, že se budou opakovat 70. léta, jsou dle mého názoru přehnané. Stagflační prostředí vyžaduje trvale vyšší inflaci, vyšší nezaměstnanost a slabý až záporný hospodářský růst. Kromě současné zvýšené inflace nic jiného nenasvědčuje tomu, že by v příštím roce měla stagflace udeřit. Jsem i nadále přesvědčený, že současná úroveň inflace je krátkodobějšího charakteru způsobená kombinací odložené spotřeby, narušených dodavatelských řetězců a především solidních fiskálních stimulů. I kdyby se ukázalo, že nás zvýšená inflace bude provázet delší dobu, FED má k dispozici poměrně účinný nástroj k řešení přehřívající se ekonomiky. To ale předbíhám…