“Podle knihy Genesis měl Noe na základě božího příkazu postavit archu, tedy jakési obrovské plavidlo, aby se spolu s dalšími sedmi lidmi a zástupci různých zvířat zachránil před potopou, která měla zničit zkažený svět.” Jedná se bezesporu o inspirativní biblický příběh nesoucí v sobě určité poselství. Dnes již velmi známá Cathie Wood stvořila koncem roku 2014 něco, co se z dnešního pohledu může Noemově arše podobat – společnost s názvem Ark Invest, která by měla “zachránit” investory před budoucí slabou výkonností indexového investování a firem staré ekonomiky, jež budou zničeny nastupujícími byznysy působící v odvětví převratných inovací (tzv. disruptive innovations). Pojďme si v dnešním prvním dílu tuhle zajímavou společnost představit a trošku rozvést, co se mně na jejích fondech líbí.

Krátké představení Ark Invest a Cathie Wood

Pod Ark Invest spadá k dnešnímu dni celkem sedm tématických ETF fondů:

- ARK Disruptive Innovation ($ARKK)

- Next Generation Internet ($ARKW)

- Genomic Revolution ($ARKG)

- Autonomous Tech & Robotics ($ARKQ)

- Fintech Innovation ($ARKF)

- 3D Printing ($PRNT)

- Israel Innovation ($IZRL)

Zajímavostí je, že všechny fondy Ark Investu jsou aktivně řízené, což bývá u ETFek poměrně neobvyklé. Většina investorů přijde do kontaktu s pasivně řízenými fondy (SPY, QQQ…), které trackují určitý index. Fondy Ark Investu investují do pěti tematických oblastí: umělá inteligence (AI), uskladnění energie, robotika, sekvenování DNA a technologie blockchainu. Všechny tedy působí v odvětví technologií a biotechnologií, které by měly měnit svět k lepšímu.

Cathie Wood je zakladatelkou, výkonnou ředitelkou a CIO společnosti Ark Invest. Cathie mám rád, sleduji ji na jejím Twitteru a na Youtube občas zhlédnu rozhovor nebo její názory na budoucí směřování pokroku. Je to taková ta správná vizionářka, sám ji považuji za jednu z nejlepších portfolio manažerů své doby, navíc je žena, což není mezi vlky z Wall Street úplně běžné. Na mě osobně působí sympaticky a na svůj věk (rok narození 1955) vypadá poměrně slušně. Tolik pozitivních slov k zakladatelce, teď pár negativních…

Co mně na Cathie Wood nesedí

Cathie se někdy v říjnu roku 2020 pustila do kritiky investorů do pasivních fondů. Zhruba před týdnem jsem s ní viděl další rozhovor, kde vehementně tvrdila, že všichni investoři v pasivních fondech zažijí obrovské zklamání z budoucí výkonnosti těchto ETFek a že by měli alespoň část portfolia alokovat do odvětví, kam investují její fondy, tedy disruptive innovation a částečně se tak vyhnout drtivému zničení odvětví staré ekonomiky (typicky banky, tradiční přeprava, železniční přeprava, kamenné maloobchody).

Když někde zaslechnu, že manager aktivně spravovaného fondu srší kritikou na pasivní investování, můj bullshit alarm se rozhouká na plné obrátky. Cathie se tak přidává do početné skupinky aktivních správců fondů varujících před kolapsem akciových indexů, kam se řadí např. “Big Short” Michael Burry nebo Ray Dalio. Ostatně i jeden z nejznámějších fond managerů v ČR Daniel Gladiš je k pasivnímu indexovému investování značně kritický. Z pozice aktivního správce je tohle jednání naprosto pochopitelné, nicméně důvod jejich kritiky musí být průměrně inteligentnímu člověku poměrně jasný. Když se nad tím zamyslím, tak neznám žádného správce aktivně řízeného fondu, který by nekritizoval indexové investování… tedy vlastně znám, sám veliký Warren Buffett. Připomínám zajímavou větu z valné hromady Berkshire Hathaway 2020…

Buy a cross-section of America and forget about it.

Warren Buffett, 2020 Berkshire Hathaway Annual Meeting

Ten člověk je prostě charakter. Pojďme na samotný Ark Invest…

Co se mně na společnosti Ark Invest líbí

Kromě již zmíněných sympatií k zakladatelce je zde hned několik bodů, které se mně na společnosti Cathie Wood opravdu líbí…

1. Neuvěřitelná výkonnost v posledním roce

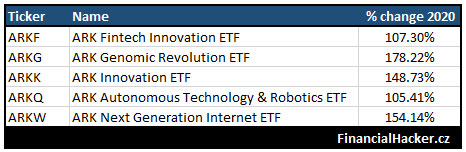

Kolem fondů Ark Invest byl v poslední době veliký rozruch v pozitivním slova smyslu. Podívejte se na výkonnost hlavních ETFek za rok 2020…

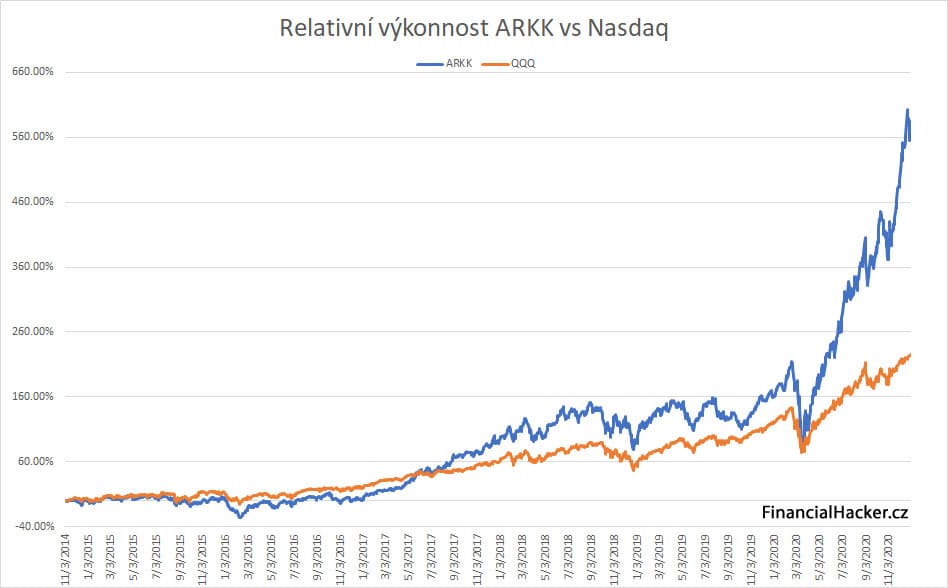

Tyhle neuvěřitelné výsledky katapultovaly Cathie Wood mezi špičku portfolio manažerů a téměř “přes noc” se z ní stala investiční celebrita, se kterou chce každý udělat rozhovor. Podívejte se na srovnání její vlajkové lodi ARK Innovation ETF ($ARKK) s indexem Nasdaq 100 od začátku fungování.

Sami si přiznejte, že vás při pohledu na graf výše začínají napadat myšlenky typu: “Kdybych před pár lety investoval 100.000 USD, měl bych na konci roku 2020 přes 650.000 USD, tedy zhodnocení 556,16 %.” Je vidět, že fond ARKK začal překonávat Nasdaq od cca poloviny roku 2017, ale pořádný start rakety nastal od března 2020, tedy v době korona krize.

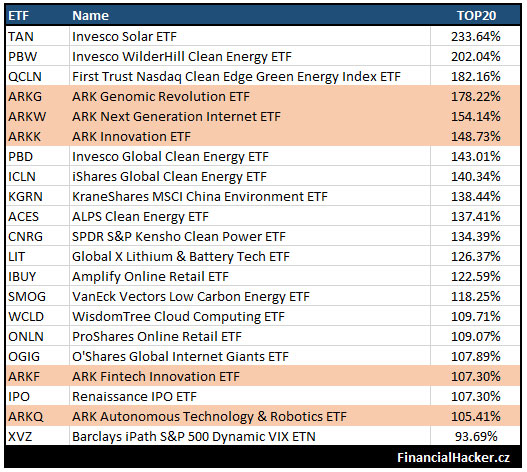

Nejzajímavější na tom celém je to, že se to Cathie Wood nepodařilo pouze s jedním fondem, ale všech pět hlavních fondů se umístilo v TOP 20 za rok 2020!

2. Přístup k investorům

Společnost Ark Invest je specifická a svým způsobem průlomová v jedné zásadní věci. Jsou velmi transparentní a otevření, což je mně sympatické. Například tak, že denně zveřejňují detailní záznamy svých nově otevřených nebo uzavřených pozic. Tohle se jen tak nevidí a troufám si tvrdit, že žádný jiný fond není tak transparentní jako právě Ark Invest.

Další skutečností, která stojí za povšimnutí, je jejich vzdělávání investorů a komunikování vizí a myšlenek. Jestli jsem kdy tvrdil, že Buffett vzdělává své investory přes každoroční dopisy akcionářům, tak Ark Invest povýšil vzdělávání veřejnosti na úplně jiný level skrze:

- pravidelné týdenní newslettery,

- měsíční podcasty “In the know with Cathie Wood” s rekapitulací trhů,

- FYI podcasty ohledně inovací,

- in-depth výzkumy v článcích na jejich webu,

- roční “Big Ideas Report”.

To vše patří k velmi zajímavým studijním materiálům, které si rád přečtu nebo poslechnu, případně se nechám inspirovat.

3. Zaměření fondů

Sám jsem poměrně dost pro-technologicky zaměřený a věřím, že technologie budou hrát stále důležitější roli v životech nás všech. Současně je mně velmi blízká myšlenka disruptivních inovací, které bezesporu posouvají celý svět kupředu, v případě, že jsou pro lidstvo skutečně užitečné a dojde k jejich masovému rozšíření.

Bonus

Díky EU nemůže evropský rezident standardně obchodovat ani jeden z fondů Ark Invest. Lze to obejít pomocí způsobů nastíněných v třídílném seriálu – 1. díl, 2. díl, 3. díl, nicméně ekvivalent evropského ETFka pravděpodobně nenajdete. Je tady ale ještě jedna možnost…

Upozornění: Nejedná se o investiční doporučení!

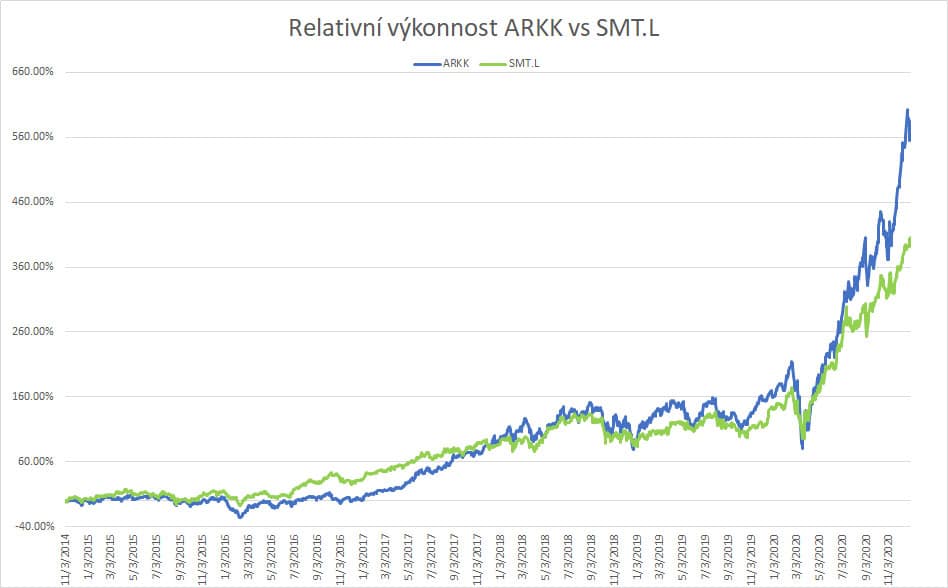

Zajímavou alternativou může být Scottish Mortgage Investment Trust s tickerem $SMT obchodovaný na londýnské burze. Přiznávám, že název fondu není nejšťastněji zvolený, pravděpodobně to má co dočinění s původním zaměřením. Každopádně svým složením je podobný Ark fondům, tudíž bude mít podobnou výkonnost.

Nejedná se o žádný nelikvidní titul, průměrné denní volume se pohybuje přes čtyři miliony, navíc si oproti Ark Invest fondům účtují mnohem nižší roční poplatek za správu (0,3 % vs 0,75 %).

Korelace je myslím na první pohled zřejmá, kromě toho je vidět, že fond SMT je o něco méně volatilní. Mimo to je více diverzifikovaný mezi různé sektory a země, což může být pro mnohé investory výhodou.

Je teda v něčem problém?

V druhém dílu se dozvíte, proč bych osobně za aktuální situace ani do jednoho z fondů Ark Invest neinvestoval a co považuji za největší a zásadní rizika.