Ruská invaze začala přesně dva roky poté, co hlavními akciovými indexy poprvé otřásla covidová krize. Následné propady trvaly dalších 20 dní. Od té doby lze říct, že byl na trzích relativně klid. Bohužel však sled událostí posledních dnů mimo jiné znamená, že si investoři budou muset na turbulentní vývoj opět na nějakou dobu zvyknout. A protože mi několik z vás psalo, zda nějakým způsobem ladím své portfolio nebo jaké kroky plánuji, rozhodl jsem se napsat pár myšlenek na toto téma.

Někdy mám pocit, že jsem asi jediný investor na Zemi, který si přeje, aby tyto velké krize (typicky v roce 2008) na světě vůbec neexistovaly. Na jednu stranu se mohu na krizi dívat z pohledu investora jako na obrovskou příležitost něco levně koupit, ale na druhou stranu je třeba si uvědomit, že tyto recese odnese obrovské množství lidí, zpravidla těch méně majetných. Ve mně osobně tohle vědomí žádné příjemné myšlenky nevyvolává.Stejné, ale mnohem silnější pocity mám i teď. Nevnímejte prosím aktuální tržní propady jenom jako příležitost ke zhodnocení vlastního kapitálu, ale také jako tragickou událost, ve které spousta nevinných lidí ztratí úplně vše, včetně svých blízkých. Pokud je to ve vašich možnostech, zkuste jakýmkoliv způsobem pomoct, třeba finančním darem přes portál darujme.cz nebo napřímo přes ukrajinské velvyslanectví.

A teď zpátky k tématu. Začnu tím nejjednodušším…

Co aktuálně dělám

Nedělám nic. Situaci sleduji, ale poslední, co ve svém dlouhodobém investování potřebuji, je zbrklé reakční chování na něco tak nevypočitatelného, jako je válka. Před pár dny válečný konflikt oficiálně začal a jsem přesvědčený, že nepůjde o záležitost na pár týdnů jako v případě covidové krize, takže nač spěchat a dělat unáhlená a obvykle velmi špatná a drahá rozhodnutí?

Co budu dělat

Tohle bude taky jednoduché. Ti, kdo mě sledují delší dobu, vědí, že jsem dlouhodobě 100% zainvestovaný do akciového trhu, většinou do ETF instrumentů. Takže mně zbývá:

- začít v panice uzavírat nebo upravovat jednotlivé pozice,

- zajišťovat svoje portfolio vším možným,

- neustále sledovat hodnotu portfolia v čase,

- otevírat obchody na margin.

Ani jedna z výše uvedených možností se mně nelíbí. Vybírám si, že zase nebudu dělat nic. Je mně ale jasné, že v mojí situaci bude jenom hrstka zdejších čtenářů a zbytek bych nerad ochudil o svůj investorský pohled na věc, takže se dostávám k poslednímu, ale asi nejzajímavějšímu bodu…

Co bych určitě (ne)dělal

Prvně začnu tím, co bych určitě dělal, kdybych měl k dispozici hotovost…

Pokud patříte mezi šťastlivce, kteří mají alespoň část hotovosti bokem čekající na zainvestování, potom bych aktuálních propadů využíval jednoznačně k doplňování portfolia. A to nikoliv chaoticky a pocitově, ale systematicky kombinací průměrování ceny v čase (DCA) a hloubky propadů. Co přesně tím mám na mysli?

Volnou hotovost bych si rozdělil na několik podobně stejných dílů a za ty pravidelně (například každý týden, dva týdny, měsíc) nakupoval nejlépe stále stejný ETF fond typu index S&P 500 nebo Nasdaq 100. Při strategii průměrování ceny (DCA) je extrémně důležité dodržovat stanovený časový plán a nakupovat “no matter what”, tedy ať už trhy rostou nebo klesají střemhlav dolů. Čekání a doufání v další a další propady se obvykle nevyplácí. Teď aktuálně “teče na Wall Street krev”, tudíž není moc důvod otálet. Zároveň bych prováděl mimořádné nákupy dle hloubky propadů, například první nákup při -15 %, druhý při -20 %, třetí při -25 % atd. Přesně tímto stylem jsem si celé portfolio zainvestoval v covidové krizi a na jeho výkonnost si od té doby nemůžu stěžovat (detaily k výkonnosti zde a zde).

Celá tato nákupní strategie je velmi jednoduchá, ale neobejde se bez jedné lehce problematické části, a to na kolik částí kapitál rozdělit? Hodně totiž záleží na délce a hloubce korekce, a to zkrátka nikdo neví. Proto není potřeba dělat z komára příliš složitého velblouda. Z mé zkušenosti je ideální časový úsek na zainvestování od 6 měsíců do dvou let. V nejhorším případě se stane to, že budete plně zainvestovaní příliš brzy a trhy budou dál padat, nebo příliš pozdě, kdy dojde k výrazné recovery, ale vám bude stále dostatek hotovosti zbývat (asi lepší a psychicky snesitelnější varianta).

A teď co bych určitě nedělal:

Sledování trhů a zůstatku svého portfolia každých 20 minut

Stejnou strategii jsem aplikoval v době korona krize. Nastavil jsem si do platformy limitní příkazy na nákupy, vše zavřel a věnoval se jiným věcem než trhům. Žádné propady nejsou příjemné, ale proč si život ještě více znepříjemňovat tím, že se budu každou hodinu trýznit tím, jak moje portfolio ztrácí na hodnotě?

Likvidování otevřených pozic a přesouvání kapitálu do hotovosti

Jsem dlouhodobý investor a stejně tak i přistupuji k délce držení jednotlivých titulů. Pokud je váš investiční horizont 10 a více let, zažijete minimálně jeden opravdu nepříjemný bear market a nespočet korekcí od 5 % do 20 %. S tímto vědomím se každý dlouhodobý investor musí naučit žít. Jakmile zachvátí trhy panika, na likvidování pozic a přesun do cashe už je obvykle příliš pozdě (vzpomeňte si na březen 2020). Pokud otevírám jakýkoliv obchod s cílem dlouhodobého držení, potom na tom propady na trzích nic nemění.

Výprodej portfolia a přesun do hotovosti má mimo jiné neblahý psychologický efekt. Je potřeba si uvědomit, že uzavřením pozic to nekončí, ale začnou vyvstávat otázky, kdy se do trhů vrátit zpátky. Obvykle celé snažení končí tak, že investor naskakuje zpátky při výraznějším růstu (FOMO), aby nakoupil akcie na vyšší ceně, než kde se jich původně zbavoval. Přesun do hotovosti v propadech vám na klidném spaní moc nepřidá.

Používání strategie lump-sum

Strategie lump-sum je opakem DCA (dollar-cost averaging). Máte sumu volných peněz, které všechny v jednom okamžiku investujete a o nic dalšího už se nestaráte. Pokud se trefíte blízko lokálního dna, potom bude lump-sum vždycky outperformovat DCA, ale… Téměř jistě se vám dno trefit nepodaří. Nejspíš se zainvestujete příliš brzy, abyste si potom vyčítali, že jste ještě den, týden, měsíc nebo rok nepočkali. Oproti tomu je strategie DCA na pohodu, protože máte investice rozdělené v čase a problematické časování trhu řešit nemusíte a ani byste neměli.

Shortování

Shortování akciových trhů je velmi tvrdá disciplína, která v delším časovém horizontu celkové výkonnosti portfolia spíše škodí. Jako AOS trader jsem dříve obchodoval několik systematických strategií na shortování jednotlivých akcií, ale vždy s menší částí portfolia. V konečném výsledku z toho po několika letech byla +- nula. V covidové krizi jsem si shortování vyzkoušel přes futures kontrakty na indexy, opět s menším částí portfolia. Short pozice jsem otevíral v době, kdy to vypadalo (hlavně díky médiím), že vyhyne polovina lidstva. Několik dní jsem byl v solidním zisku, ale protože se trhy velmi rychle otočily, moje shorty skončily na break-even. Rozhodně nemohu potvrdit, že by mi to přidalo na klidu.

Níže friendly reminder, jak problematické bylo shortování v době nejhlubší covidové krize. Od lokálního dna 23.3.2020 to stále vypadalo tak, že vymře většina populace, ale trhy už zaceňovaly vzdálenější budoucnost.

Zajišťování portfolia

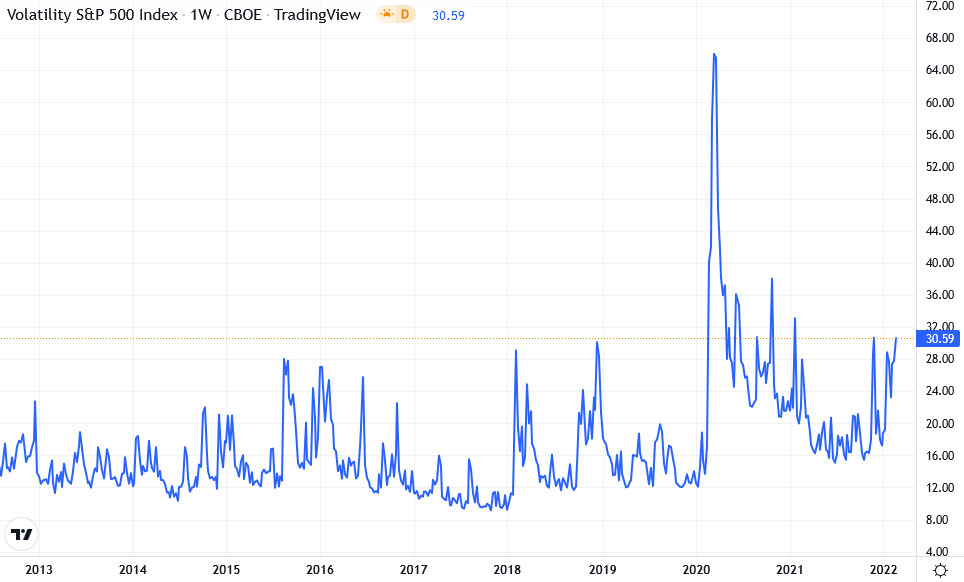

Mám pro vás špatnou zprávu… Pokud jste si nejpozději koncem ledna 2022 nezajistili portfolio přes opce, volatilitu nebo cokoliv jiného, nyní už je na to pozdě. Napětí už je příliš eskalované, stejně tak ceny pojistek na opčních a dalších trzích. Další eskalace a problémy pravděpodobně ještě přijdou, takže se pojistky mohou vyplatit, ale co když je velká část negativních faktorů už na trzích započítána? Nezapomínejte, že vývoj na akciových trzích ≠ vývoji v ekonomice ≠ vývoji v geopolitice. Pokud cítíte potřebu hedgeovat své portfolio, potom ideálně tehdy, když je na trzích klid a nikoliv panika.

Podobně jako u shortování trhů i zde platí, že zajišťování portfolia vám v dlouhodobém horizontu bude srážet celkovou výkonnost portfolia.

Čekání na to, až se situace uklidní

V průběhu měsíců března, dubna, května a června 2020 mně pravidelně každý druhý den volával kamarád (budu mu říkat třeba Honza), který také investuje, aby se mnou konzultoval aktuální situaci a vývoj na akciových trzích. Komunikace probíhala vždy ve velmi podobném duchu…

Honza: Tak co, jak to vidíš?

Já: Situace vypadá špatně, ale pro dobrý nákupy akcií to má vypadat hodně špatně…

Honza: Já ti nevím, mně se to moc nezdá.

Já: No já pravidelně nakupuju po menších částkách, ať se děje, co se děje.

Honza: Já radši ještě počkám, myslím, že to bude dál padat. Až se situace trošku vyjasní, tak do toho půjdu.

Nakonec to dopadlo tak, že byl Honza koncem roku 2020 zainvestovaný z necelých 30 % a zbytek měl v hotovosti na brokerském účtu. Strategie “when the dust settle” sice není v konfliktu s lidskou přirozeností, ale z hlediska výkonu je jednou z nejhorších. Tím, že trhy zaceňují několik měsíců dopředu, nemůže investor čekat, že udělá skvělé nákupy, až bude všechno vypadat růžově. Musí zatnout zuby, nastavit si plán a ten exekuovat. Na indexu S&P 500 opět zkusím demonstrovat, jak mohl vypadat okamžik “až se situace uklidní”.

Přemýšlení nad nákupem ruských akcií

V žádném případě. Byť se ceny můžou zdát sebelákavější, nedotkl bych se žádné ani klackem.

Zvyšování leverage portfolia

Pokud jste na tom stejně jako já, tedy 100% zainvestovaní, potom vám pravděpodobně nezbývá žádná hotovost k dalším nákupům. O to víc to zamrzí, když jsou trhy ve “slevách”. To je bohužel nevýhoda 100% expozice kapitálu. Ale pokud máte u brokera marginový účet, potom by to jednoho mohlo svádět k mimořádným nákupům za vypůjčené peníze. Jenže tohle vypadá velmi jednoduše až při zpětném pohledu: “Že jsem se já hlupák pořádně v těch propadech nenapákoval! Vždyť to bylo přece jasný!”.

Svoje pocity a emoce v období nejhlubší covidové krizi mám stále v živé paměti, protože proběhla teprve nedávno. A velmi dobře si pamatuji, jak to poslední, na co jsem v březnu a dubnu 2020 myslel, bylo, že bych kromě svého kapitálu zainvestoval ještě vypůjčené peníze a celý účet tak napákoval. Ano, mohl jsem si “v klidu” dalších 50 % půjčit od svého brokera, ale zvládl bych psychicky hlubší propady?